Microservices sind die entscheidende Basis für Agilität.

von Jakob Freund

Mehr als die Hälfte der Verbraucher in Deutschland kann sich vorstellen, vollständig digital eine Versicherung abzuschließen. Viele Kunden versprechen sich davon schneller bearbeitete Anliegen und mehr persönliche Freiräume bei der Absicherung. Das Problem: Veraltete IT-Systeme bremsen die digitale Transformation aus, die dafür notwendig wäre.

Sieben von zehn Unternehmen betreiben Mainframes in der IT und in den Rechenzentren, um die geschäftskritischen Abläufe zu verarbeiten. Diese Systeme ähneln sich darin, dass sie eingehende Anforderungen nacheinander beantworten – first in, first out. Bleibt ein Vorgang dabei hängen, sind davon auch alle anderen betroffen. Gerade im sogenannten „Herbststurm“, wenn sich Abertausende Kunden nach preiswerteren KFZ-Versicherungen umschauen und dafür Tarifrechner auf der Webseite, beim Vermittler oder auf einem Vergleichsportal nutzen, gehen die etablierten IT-Systeme nahezu zwangsläufig in die Knie.

Antragsstrecken digitalisieren

Fast alle Unternehmen haben diese Schwachstelle inzwischen erkannt. Drei Viertel sind sich bewusst, dass sie ihre Legacy-Systeme modernisieren müssen, um mit der digitalen Entwicklung künftig mithalten zu können. Als State of the Art gelten verteilte IT-Systeme, die in der Lage sind, Geschäftsvorfälle parallel und weitgehend automatisch abzuarbeiten. Solche Architekturen lösen zunehmend Großsysteme ab, die von den Versicherern bislang als Alleskönner eingesetzt worden sind. Die IT der Zukunft setzt sich aus einzelnen Minidiensten (Microservices) zusammen, die jeweils nur eine einzige Aufgabe erfüllen und von einem Workflow-System gesteuert werden.

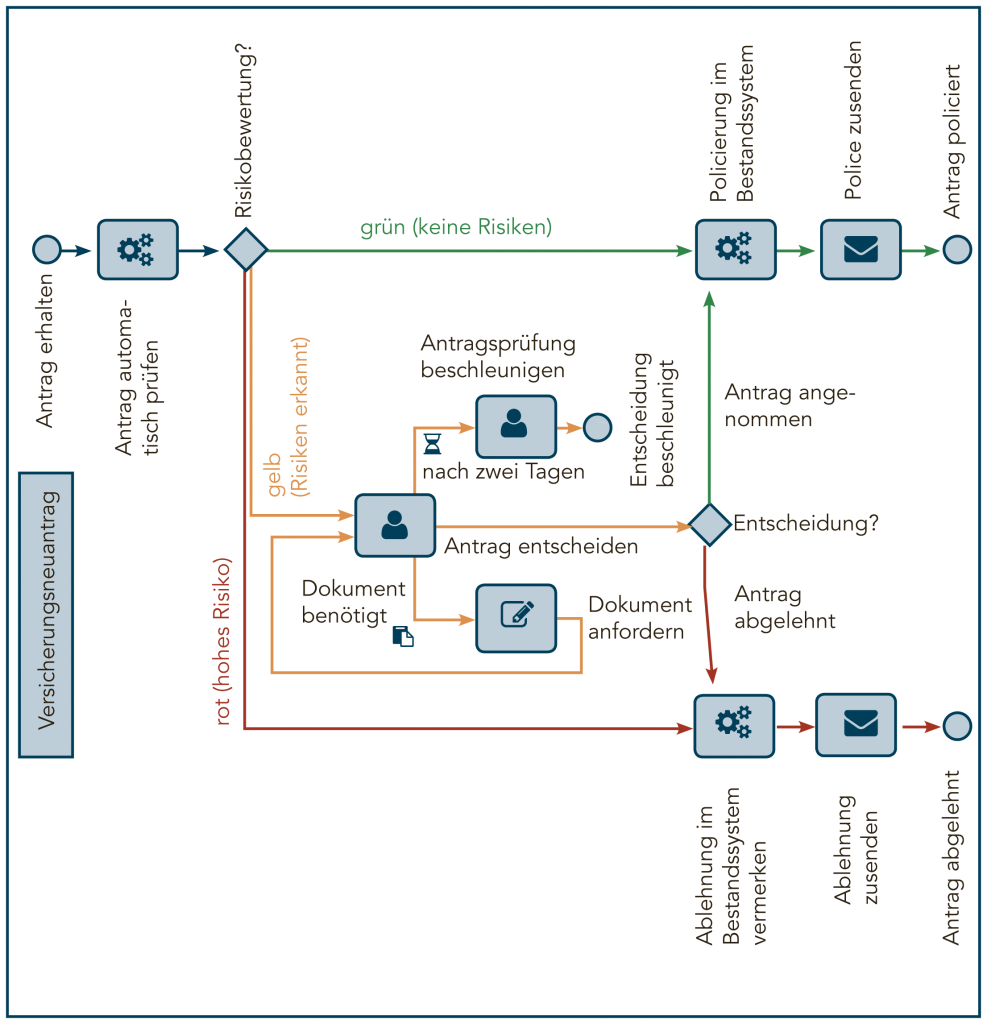

Dahinter steckt die Idee, möglichst viele oder sogar alle Abläufe innerhalb eines Geschäftsvorfalls komplett dunkel zu verarbeiten. Beispielsweise möchte ein Kunde online eine neue Versicherung für sein Auto abschließen. Nachdem der Kunde seine persönlichen Daten und die des Fahrzeugs eingegeben hat und das Webformular schließlich abschickt, starten mehrere Microservices, die das individuelle Risiko prüfen und automatisch die Police anlegen. Wenn nichts Unerwartetes passiert, bekommt der Kunde seine digital abgeschlossene Versicherung ausgehändigt, ohne dass sich ein Sachbearbeiter den Vorgang überhaupt anschauen musste (vgl. Abb. 1).

Moderne Workflow-Systeme ermöglichen den Unternehmen, einfache Entscheidungstabellen über eine Decision-Engine einzubinden. Solche Werkzeuge helfen dabei, Ausnahmen festzulegen, falls ein Vorgang nicht automatisch abgeschlossen werden kann. Ein Ampelsystem kann beispielsweise Fälle aussteuern, die nur ein Sachbearbeiter entscheiden darf oder gleich zu einer Ablehnung führen sollen. Microservices lassen sich zudem dafür einsetzen, für Kunden automatisch einen Webzugang einzurichten, Vertragsunterlagen per Post zu versenden oder geänderte Kundendaten wie eine neue Adresse ins Bestandssystem zu übertragen.

Schäden digital regulieren

Die Vorteile einer solchen IT-Architektur liegen auf der Hand: Keine Datenstaus mehr und falls einzelne Microservices verbessert werden sollen, betreffen die damit verbundenen Anpassungen nicht gleich das gesamte System. Zudem erleichtern Microservices den Anbietern, externe Partner einzubinden wie die für die Bonitätsprüfung häufig angefragte Schufa. Gleiches gilt aber auch für Kooperationspartner, die Versicherungen zusätzlich zu einem eigenen Angebot anbieten wollen und sich dafür eine einfache Möglichkeit zum Abschluss wünschen. Dazu gehören beispielsweise Reiseportale oder Fluggesellschaften, die während der Buchung eine Reiserücktrittsversicherung mitverkaufen möchten und dafür Provisionen erhalten.

Auch im Ernstfall bieten Microservices die Chance, ein digitales Kundenerlebnis zu schaffen, das weitgehend ohne manuelle Zuarbeit durch den Versicherer auskommt.

Jakob Freund

Doch auch im Ernstfall bieten Microservices die Chance, ein digitales Kundenerlebnis zu schaffen, das weitgehend ohne manuelle Zuarbeit durch den Versicherer auskommt. Leicht zu beziffernde Schäden, wie sie etwa bei Glasbruch oder in der privaten Haftpflicht häufig auftreten, lassen sich von der Erfassung bis zur Auszahlung automatisch und fallabschließend bearbeiten. Microservices prüfen dafür, ob eine Versicherung besteht und ob alle Prämien bezahlt worden sind. Die nötigen Angaben wie Tathergang oder sogar Beweisfotos können die Versicherungsnehmer online oder via App an den Versicherer übermitteln. Ist alles in Ordnung, weist ein weiterer Microservice die Zahlung an und trägt die notwendigen Informationen in die bestandsführenden Systeme ein.

In diesem Bereich beginnen immer mehr Versicherer inzwischen damit, künstliche Intelligenz (KI) einzusetzen, um Betrugsversuche zu erkennen. Schon heute kann eine entsprechend trainierte KI erkennen, ob per Foto gemeldete Autoschäden plausibel sind. Das ist deshalb so wichtig, weil die unpersönliche Schadenmeldung Betrüger dazu einlädt, mit nachträglich bearbeiteten oder gleich komplett gefälschten Fotos überhöhte Schäden geltend zu machen. Damit das Geld nicht in falsche Hände gerät, müssen die Versicherer geeignete Kontrollen entwickeln und in die IT-Systeme integrieren.

Interne Abläufe visualisieren

Damit der Schritt in die digitale Zukunft gelingt, müssen Versicherungsunternehmen ein neues Selbstverständnis als Softwareunternehmen entwickeln. Künftig entscheidet nicht mehr allein das beste Angebot, sondern das Kundenerlebnis darüber, ob ein Produkt gekauft wird oder nicht. Und diesen Unterschied können Unternehmen zunehmend nur noch durch die Qualität ihrer IT-Systeme herausarbeiten. Digitalpioniere wie der US-amerikanische Streamingdienst Netflix beispielsweise haben von vornherein auf Microservices gesetzt, um das beste Nutzererlebnis zu bieten. Damit hängen Technologieriesen auch für andere Branchen die Messlatte beständig höher.

Zwei Drittel der Deutschen kritisieren heute schon, dass Versicherer weniger schnell, weniger verständlich und weniger gut erreichbar sind als die Angebote von Digitalunternehmen. Digital Natives, die mit solchen Diensten aufgewachsen sind, erwarten zudem, dass sich die Angebote permanent neuen Gegebenheiten anpassen und sich ständig weiterentwickeln. Sie wollen vor allem in ihrer Eigenständigkeit ernst genommen werden und bestehen darauf, möglichst viel allein regeln zu können. Gleichzeitig wollen sie sich nicht mehr um die vielen Details kümmern. Versicherer sollen von selbst aktiv werden, wenn sie etwa einen Umzug melden oder etwas nicht sofort klappt.

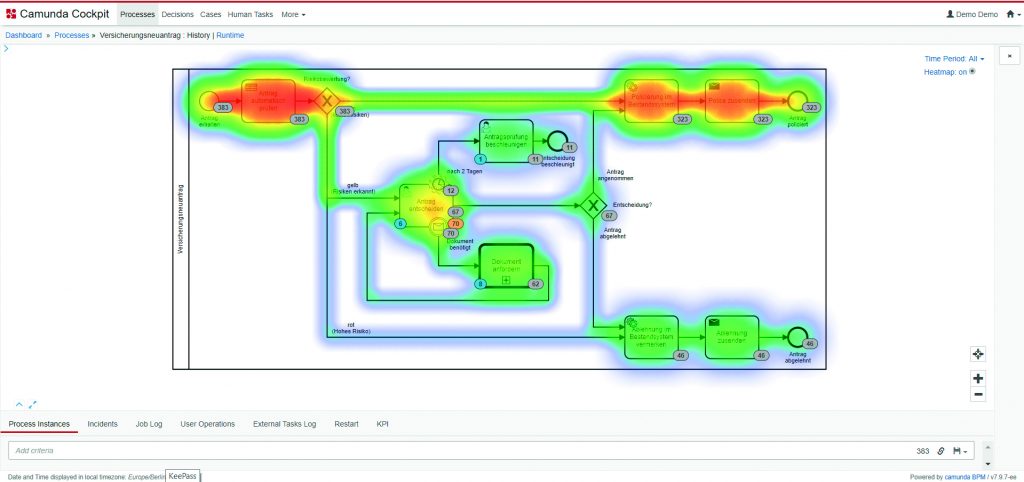

Diese neue Anspruchshaltung bedeutet für die Anbieter, dass sie ihre Prozesse laufend überwachen und zügig anpassen müssen, um mit den Kundenerwartungen mithalten zu können. Am einfachsten gelingt das, wenn die Abläufe nicht nur schriftlich erfasst werden, sondern visuell dargestellt. Ideal sind Heatmaps, die während der Laufzeit erfassen, wie häufig einzelne Prozesszweige durchlaufen werden und ob dadurch möglicherweise ein Engpass zu entstehen droht (vgl. Abb. 2). Selbst die Prozessqualität lässt sich messen, wenn das Workflow-System protokolliert, wie häufig und an welchen Stellen manuell eingegriffen werden musste oder wie lange ein Prozess stillstand.

Fazit

Jetzt sind die Versicherer gefordert, technische Schulden abzubauen, die über die Jahre entstanden sind. Drei von vier Euro aus dem IT-Budget wendet die Branche inzwischen dafür auf, Altlasten zu pflegen. Das rächt sich in einem Marktumfeld, das zunehmend kompetitiver wird. Wie schnell sich das Blatt wenden kann, zeigt ein Blick in die Schwesterbranche Banken, in die immer mehr Technologieunternehmen mit praktischen Digitalangeboten einbrechen. Davor schützen nur eine wettbewerbsfähige IT-Infrastruktur und eigenes IT-Know-how, das die Versicherer zügig weiter ausbauen sollten. //

Kontakt zum Autor

Namensnennung – Weitergabe unter gleichen Bedingungen 3.0 Deutschland (CC BY-SA 3.0 DE)

Dies ist eine allgemeinverständliche Zusammenfassung der Lizenz (die diese nicht ersetzt).

Sie dürfen:

Teilen — das Material in jedwedem Format oder Medium vervielfältigen und weiterverbreiten

Bearbeiten — das Material remixen, verändern und darauf aufbauen

und zwar für beliebige Zwecke, sogar kommerziell.

Der Lizenzgeber kann diese Freiheiten nicht widerrufen solange Sie sich an die Lizenzbedingungen halten.

Unter folgenden Bedingungen:

Namensnennung — Sie müssen angemessene Urheber- und Rechteangaben machen, einen Link zur Lizenz beifügen und angeben, ob Änderungen vorgenommen wurden. Diese Angaben dürfen in jeder angemessenen Art und Weise gemacht werden, allerdings nicht so, dass der Eindruck entsteht, der Lizenzgeber unterstütze gerade Sie oder Ihre Nutzung besonders.

Weitergabe unter gleichen Bedingungen — Wenn Sie das Material remixen, verändern oder anderweitig direkt darauf aufbauen, dürfen Sie Ihre Beiträge nur unter derselben Lizenz wie das Original verbreiten.

Keine weiteren Einschränkungen — Sie dürfen keine zusätzlichen Klauseln oder technische Verfahren einsetzen, die anderen rechtlich irgendetwas untersagen, was die Lizenz erlaubt.